Written by: Nick Charveron Nick

Como propietario de una pequeña empresa, tiene una lista interminable de tareas pendientes. La mayor parte del tiempo probablemente esté centrado en las preocupaciones cotidianas de la gestión de su negocio, pero no puede olvidarse del panorama general, que lamentablemente incluye el pago de impuestos. Los impuestos que debe y las deducciones fiscales para pequeñas empresas para las que califica pueden impactar drásticamente el bienestar financiero de su negocio.

Presentar sus impuestos adecuadamente es de suma importancia. Una declaración de impuestos incorrecta o fraudulenta puede significar una tarifa de inexactitud del 20% o incluso una multa por fraude fiscal del 75%. Sin embargo, existen recursos que le ayudarán a proteger su negocio asegurándose de que esté en cumplimiento.

Trabajar con FinancePal puede simplificar el proceso, aliviar la carga que representa la declaración de impuestos para sus limitados recursos y darle tranquilidad. Con los servicios de contabilidad y preparación de impuestos , todo en uno, puede dejar sus finanzas en nuestras manos mientras se concentra en dirigir su negocio.

Si usted prefiere estar informado o quiere presentar sus impuestos por su cuenta, necesitará estar bien versado en las tasas de impuestos de las pequeñas empresas y las deducciones que se aplican a usted en 2019. Para eso estamos nosotros. Hemos recopilado una extensa lista de los impuestos, las deducciones, los plazos y los procesos que usted necesita conocer para manejar los impuestos de su pequeña empresa con delicadeza.

La lectura de nuestra guía de impuestos y deducciones para pequeñas empresas puede ayudarle a prepararse para la temporada de impuestos de 2019. Pero si tiene poco tiempo, puede utilizar los enlaces para saltar a la sección que aborde una pregunta específica que pueda tener:

La estructura de su empresa es importante

¿Cuánto puede ganar una pequeña empresa antes de pagar impuestos?

Impuestos para pequeñas empresas de los que es responsable

Deducciones de impuestos para pequeñas empresas

¿Puede una pequeña empresa obtener una devolución de impuestos?

Cómo presentar los impuestos de su pequeña empresa

Pagar los impuestos de su pequeña empresa

La estructura empresarial que haya elegido para su pequeña empresa influirá en la cantidad de impuestos que deba pagar.

En una empresa unipersonal, sus responsabilidades y sus activos personales y empresariales no están separados a efectos fiscales. Esto significa que usted es personalmente responsable de todas las actividades de la empresa. Normalmente, las nuevas empresas comienzan como empresas unipersonales porque son las más sencillas, y luego entran en una de las siguientes estructuras empresariales cuando se expanden y necesitan reunir capital.

Si no ha establecido formalmente la estructura de su empresa, se le clasificará automáticamente como empresario individual.

Una sociedad colectiva es una estructura empresarial simplificada que puede utilizarse para negocios dirigidos por dos o más personas. Normalmente, los propietarios de empresas eligen una sociedad general (GP) porque cada propietario tiene la misma responsabilidad.

Una sociedad de responsabilidad limitada (LLP) es similar a una GP en el sentido de que todos los socios son parcialmente responsables del negocio y están protegidos contra las deudas del negocio y las acciones de los otros socios. Ningún socio tiene la responsabilidad total.

El otro tipo de sociedad, conocido como sociedad limitada (LP), asigna una responsabilidad ilimitada a un socio, que asume la responsabilidad de pagar los impuestos sobre el trabajo independiente y el mayor control sobre la empresa. El otro socio o socios tendrán una responsabilidad limitada y un control limitado sobre las actividades empresariales.

En una LP, los beneficios deberán ser reclamados en el impuesto sobre los ingresos personales.

Una sociedad de responsabilidad limitada (LLC) es un término medio entre una sociedad colectiva y una sociedad anónima y ofrece varias ventajas:

Los miembros de una SRL (LLC) tienen que pagar impuestos de autoempleo para Medicare y Seguro Social.

Si su empresa está estructurada como una corporación (C Corp), la entidad y sus actividades están separadas de los accionistas. Esto proporciona protección contra la responsabilidad, pero requiere que las corporaciones paguen el impuesto sobre los ingresos de sus ganancias, generalmente a una tasa más alta.

Normalmente, se recomienda una estructura corporativa para las empresas de mayor escala y riesgo.

En una corporación S (S Corp), algunos beneficios y pérdidas pueden figurar en su impuesto sobre la renta personal y en el de otros propietarios de la empresa. Esto permite una tributación más baja. Sin embargo, no todos los estados lo permiten y hay muchas otras restricciones que se aplican a las S Corps, como tener un máximo de 100 accionistas.

Las S Corps deben seguir unas estrictas directrices de presentación y registrar su estatus en el Servicio de Impuestos Internos (IRS).

A efectos fiscales, una empresa internacional es aquella que es extranjera y realiza actividades comerciales en Estados Unidos o viceversa. Las empresas internacionales están obligadas a operar dentro de la Ley de Cumplimiento Fiscal de Cuentas Extranjeras (FATCA). Los requisitos de información varían de un país a otro.

Puede encontrar más detalles sobre la propiedad y los requisitos fiscales de su empresa en IRS.gov .

Debe empezar a pagar impuestos si los ingresos netos (ganancias menos gastos) de su pequeña empresa superan los $400. Tan pronto como empiece a operar su negocio, debe asegurarse de llevar un registro de todos sus gastos y beneficios para asegurarse de que es capaz de determinar con precisión si debe, y cuánto debe.

Usted es responsable de pagar los impuestos federales y estatales por las operaciones de su pequeña empresa. Las tasas impositivas de las pequeñas empresas pueden variar de un estado a otro, por lo que es importante consultar con el Departamento de Ingresos de su estado . Los impuestos de la pequeña empresa de los que será responsable incluyen:

Al igual que los impuestos sobre la renta de las personas físicas, algunas pequeñas empresas pagan impuestos sobre los ingresos netos (después de restar los gastos) que han obtenido a lo largo del año. La forma de hacerlo depende de la estructura de su empresa.

Las sociedades son la excepción y no pagan impuestos sobre los ingresos como entidad. En cambio, si forma parte de una sociedad, debe presentar una declaración informativa anual. Entonces, cada socio incluirá su parte de los ingresos o pérdidas en su declaración de la renta personal.

Siga leyendo para saber qué formularios debe presentar para rendir cuentas del impuesto sobre los ingresos de su empresa.

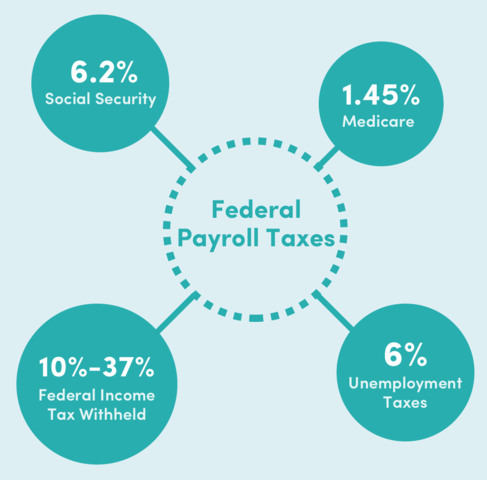

Si tiene empleados, es responsable de pagar los impuestos sobre las nóminas, que incluyen:

A diferencia de la mayoría de los impuestos, el IRS requiere que los propietarios de pequeñas empresas realicen los pagos depositados de estos impuestos al menos una vez al mes. No cumplir con el calendario de pagos establecido para su negocio puede resultar en fuertes multas. Si usted es un negocio nuevo, esto puede ser especialmente dañino. Por lo tanto, es imperativo estar al día sobre las tasas de impuestos de las pequeñas empresas y sus fechas límite.

Si es un trabajador por cuenta propia o una empresa individual, tendrá que pagar estos impuestos para contribuir a sus prestaciones del Seguridad Social y de Medicare.

Su empresa puede estar obligada a pagar impuestos especiales por determinadas actividades, ventas o pagos. Por ejemplo, si su empresa utiliza camiones tractores en las carreteras públicas o vende billetes de lotería, puede estar obligado a pagar impuestos especiales.

Tenga cuidado al considerar si debe impuestos especiales. Existen diferentes reglas y formularios que deben presentarse dependiendo de los impuestos especiales que se apliquen a su empresa, si es que se aplican.

Su empresa puede estar obligada a recaudar y pagar impuestos sobre las ventas por los bienes o servicios que ofrece. Además de los impuestos federales sobre las ventas, también puede estar obligado a pagar los impuestos estatales sobre las ventas, que pueden diferir según el condado o la ciudad en la que opere. De hecho, sólo unos pocos estados no imponen sus propios impuestos sobre las ventas.

Algunos bienes o servicios pueden estar exentos de impuestos sobre las ventas, pero es importante investigar a fondo las exenciones federales y estatales antes de hacer cualquier suposición.

Si su empresa es propietaria de bienes inmuebles, terrenos fijos y edificios, tendrá que pagar impuestos sobre la propiedad. Los impuestos se pagan sobre el valor de tasación, no sobre el valor justo de mercado. El valor de tasación lo determina la autoridad fiscal local, que le proporcionará la documentación y una factura de impuestos basada en su cálculo. El importe que usted paga en concepto de impuestos sobre la propiedad depende en gran medida de la ubicación de su inmueble.

Entender y calcular todos los impuestos que se aplican a su negocio puede ser difícil. Proteja su negocio trabajando con FinancePal. Los miembros de nuestro equipo conocen los pormenores de la declaración de impuestos de pequeñas empresas y pueden ayudarle a asegurarse de que todo lo que debe se contabilice.

Las deducciones son una forma de incentivo fiscal que reduce directamente los ingresos gravables de su empresa, reduciendo su factura fiscal. Las pequeñas empresas pueden reclamar deducciones por gastos empresariales que sean “ordinarios y necesarios”. Esto significa que el gasto debe ser común, útil y apropiado para las empresas de su industria. Por ejemplo, si usted es un conductor de viajes compartidos para una empresa como Uber o Lyft, algunos gastos ordinarios y necesarios deducibles pueden incluir botellas de agua, aperitivos y pañuelos para los pasajeros.

La Ley de Recortes y Empleos (Tax Cuts and Jobs Act) es una importante iniciativa de reforma fiscal que permite a determinadas empresas deducir hasta el 20% de sus ingresos empresariales cualificados. Esta deducción sólo es aplicable a las empresas unipersonales, a las sociedades colectivas y a las corporaciones S (sociedades anónimas), y es compleja en lo que respecta a los requisitos específicos que debe cumplir una empresa. Aprovechar esta y otras deducciones fiscales de las pequeñas empresas puede ser muy beneficioso, pero debido a la naturaleza de las deducciones y sus muchas restricciones, es muy recomendable que trabaje con un profesional de FinancePal.

Existen varios costos relacionados a la operación de una empresa que usted puede deducir:

Como propietario de una pequeña empresa, le resultará beneficioso asegurarse de que está descontando todos los gastos empresariales aplicables para ahorrar la mayor cantidad de dinero.

Los gastos de funcionamiento de la empresa no son los únicos deducibles de los que puede aprovecharse. Otras deducciones fiscales comunes de las pequeñas empresas son:

Lo más importante que debe recordar si está planeando reclamar las deducciones fiscales de la pequeña empresa es asegurarse de que tiene la documentación necesaria para respaldarla.

No todos los gastos son totalmente deducibles, pero es posible que pueda deducir parcialmente otros gastos. Por ejemplo:

Siempre que se deduzca algo fuera de las operaciones principales de su negocio, asegúrese de conocer las normas que pueden aplicarse a ese gasto específico.

Los gastos personales no pueden deducirse como gastos de la empresa, pero en algunos casos, si utiliza algo tanto a nivel personal como para su empresa, puede deducir una porción del costo. El IRS también tiene normas estrictas sobre qué gastos de la empresa, y cuánto de cada costo, se puede deducir. Tenga en cuenta que no podrá deducir los gastos que se consideren “lujosos o extravagantes”.

A partir del año 2018 , no se pueden reclamar deducciones por:

También es importante tener en cuenta que los gastos que se calcularon para el costo de los bienes vendidos no pueden incluirse en sus deducciones desglosadas. Para obtener los detalles más actualizados sobre las deducciones y restricciones, consulte la publicación 535 del IRS.

Técnicamente, el único tipo de pequeña empresa que es elegible para obtener una “devolución de impuestos” es una C Corp. Esto se debe a que los beneficios de la empresa se gravan y se pagan por separado de los accionistas. En realidad, no es el mismo tipo de reembolso que recibiría en sus impuestos sobre los ingresos personales. En su lugar, las corporaciones acumulan un reembolso o déficit que puede aplicarse a futuros pagos de impuestos.

Sin embargo, las condonaciones de impuestos de las pequeñas empresas pueden sumarse para obtener un reembolso en sus impuestos sobre los ingresos personales.

Dependiendo del tipo de negocio que tenga, puede tener diferentes formularios fiscales y fechas límite de presentación.

Para sus impuestos federales sobre los ingresos, debe presentarlos en función de la estructura de su empresa:

El formulario 940 debe utilizarse para el desempleo federal y el formulario 941 para los impuestos laborales trimestrales (Seguro Social y Medicare).

Las sociedades anónimas, las empresas unipersonales y las sociedades de responsabilidad limitada de un solo miembro se adhieren a la fecha límite del 15 de abril Si usted opera una sociedad o una corporación S, tendrá que presentar sus impuestos antes del 15 de marzo Dado que esto es un mes entero antes de lo que está acostumbrado, puede ser fácil de olvidar.

Si el cálculo de los números, el seguimiento de los formularios y la comprobación de cada detalle lo ponen nervioso, los miembros de nuestro equipo pueden ayudarle. Los expertos de FinancePal son expertos en la preparación de impuestos para pequeñas empresas y pueden proporcionarle la seguridad que necesita para tomar las mejores decisiones para su negocio.

La primera vez que pague los impuestos de su pequeña empresa, tendrá que establecer el año fiscal con el que operará, incluso si no estuvo en funcionamiento durante todo el año. A menudo, los propietarios de negocios eligen seguir el año natural para simplificar, pero ciertas necesidades contables pueden interferir. Si es necesario, puede cambiar su año fiscal presentando el formulario 1128.

Como propietario de una pequeña empresa, tendrá que hacer una multitud de pagos de impuestos a lo largo del mes y del año. Los propietarios de negocios están obligados a hacer pagos de impuestos estimados cuatro veces al año. También tendrá que hacer depósitos frecuentes para los impuestos sobre el empleo.

Las pequeñas empresas deben depositar los impuestos sobre el empleo de la siguiente manera:

Si su obligación fiscal era de $50,000 o menos, seguirá un programa de depósitos mensuales. Si fue mayor de $50,000, hará depósitos semi-semanales (dos veces por semana). Sin embargo, los impuestos FUTA sólo se pagan trimestralmente. Tendrá que hacer sus pagos a través del Sistema Electrónico de Pago de Impuestos Federales ® (EFTPS).

Como puede ver, usted tiene que hacer estos pagos con frecuencia, lo que añade otro elemento a su lista de tareas cada vez mayor. El IRS proporciona acceso a un calendario , pero todavía puede ser bastante abrumador. Si usted paga tarde, está sujeto a una multa de hasta el 15%. Si tiene muchos empleados, eso puede ser un golpe bastante grande para sus finanzas ese mes.

Los expertos de FinancePal pueden ayudarle a asegurarse de que sus impuestos sobre el trabajo se paguen a tiempo para que no tenga que pagar tarifas y pueda preocuparse de una responsabilidad menos.

Sólo tendrá que hacer pagos trimestrales si su negocio debe $1,000 o más en impuestos sobre los ingresos. Sin embargo, si su negocio está clasificado como una C o S Corp, tendrá que hacer pagos estimados si se espera que deba $500 o más en impuestos.

Los impuestos estimados trimestrales se deben pagar:

Para calcular su pago de impuestos estimado, utilice el formulario 1040-ES o pida ayuda a uno de los profesionales de FinancePal. Si lo hace usted mismo, asegúrese de verificar los tipos impositivos más actuales de las pequeñas empresas para que las estimaciones de pago sean correctas.

El costo promedio de la preparación de impuestos para las pequeñas empresas para el Formulario 1040 fue de aproximadamente $273 en 2017 . Pero, de nuevo, la estructura de su negocio tendrá un impacto en el costo de la presentación porque pueden requerirse formularios adicionales. Además, el costo puede variar debido a su lugar de residencia, la industria en la que opera su negocio y otros factores importantes.

Según una encuesta realizada en 2017 por por la Sociedad Nacional de Contadores, los costos promedio de la preparación de impuestos de las pequeñas empresas fueron los siguientes:

Como puede ver, pagar para que los impuestos de su pequeña empresa se declaren en su nombre es un pequeño costo en el gran panorama de las operaciones comerciales, pero proporciona importantes beneficios.

Simplifique sus finanzas y sus impuestos con FinancePal . Hemos ayudado a muchas pequeñas empresas como la suya a presentar sus impuestos a tiempo, de forma correcta y ética. Nuestro equipo financiero especializado conocerá todos los detalles importantes sobre las finanzas de su empresa para proporcionarle una orientación personalizada y una presentación de impuestos precisa en su nombre. Al igual que sus empleados y socios confían en usted para tomar buenas decisiones de negocios, puede confiar en nosotros para servir a sus mejores intereses al tiempo que garantiza que se mantenga en buena posición con el IRS para que su negocio pueda prosperar.

Jacob Dayan is a true Chicagoan, born and raised in the Windy City. After starting his career as a financial analyst in New York City, Jacob returned to Chicago and co-founded FinancePal in 2015. He graduated Magna Cum Laude from Mitchell Hamline School of Law, and is a licensed attorney in Illinois.

Jacob has crafted articles covering a variety of tax and finance topics, including resolution strategy, financial planning, and more. He has been featured in an array of publications, including Accounting Web, Yahoo, and Business2Community.

Nick Charveron is a licensed tax practitioner, Co-Founder & Partner of Community Tax, LLC. His Enrolled Agent designation is the highest tax credential offered by the U.S Department of Treasury, providing unrestricted practice rights before the IRS.

Leer Más

Jason Gabbard is a lawyer and the founder of JUSTLAW.

Andrew is an experienced CPA and has extensive executive leadership experience.

¿Por qué son importantes las 5 C del crédito y cómo dominarlas?

Tarifas de manejo de libros contables para pequeñas y medianas empresas

Discussed options for my business with Brian and he was very helpful in suggesting how best to handle it.

Póngase en contacto con nosotros hoy mismo para obtener más información sobre su prueba gratuita.

Al introducir su número de teléfono y hacer clic en el botón "Obtener cotización", usted proporciona su firma electrónica y su consentimiento para que FinancePal se ponga en contacto con usted con información y ofertas en el número de teléfono proporcionado mediante un sistema automatizado, mensajes pregrabados y/o mensajes de texto. El consentimiento no es necesario como condición de compra. Pueden aplicarse tarifas de mensajes y datos.

By entering your phone number and clicking the “Get Started” button, you provide your electronic signature and consent for FinancePal to contact you with information and offers at the phone number provided using an automated system, pre-recorded messages, and/or text messages. Consent is not required as a condition of purchase. Message and data rates may apply.