Written by: Jacob Dayan

Declarar sus impuestos bajo cualquier circunstancia puede ser engañoso, pero cuando se trata de su negocio, el proceso puede ser aún más complicado. Tanto si es la primera como la décima vez que hace sus impuestos como contratista independiente, es probable que necesite algunos consejos, especialmente porque hay mucho en juego cuando se trata de hacer sus impuestos correctamente.

Pero no se preocupe, lo tenemos cubierto. Hemos elaborado una guía completa sobre los pormenores de la declaración de impuestos de los contratistas independientes. De esta manera, usted puede asegurarse de que usted se mantiene en buen estado con el IRS y tiene un montón de tiempo para planear con anticipación.

Hemos respondido a sus preguntas más urgentes sobre el pago de impuestos de contratistas independientes para que pueda sentirse seguro sobre qué y cuánto debe pagar. Deje que estos enlaces sean su guía:

¿Qué es un contratista independiente?

¿Cómo puede uno saber si tiene que pagar impuestos de contratista independiente?

¿Qué impuestos pagan los contratistas independientes?

Deducciones fiscales para contratistas independientes

Cómo presentar los impuestos como contratista independiente

¿Cómo se pagan los impuestos como contratista independiente?

Otros tips para contratistas independientes

¿No está seguro de lo que significa presentar sus impuestos como contratista independiente? Antes de empezar a preparar sus impuestos, necesita saber claramente cuál es su situación a los ojos del IRS. Así que, primero lo primero, ¿cómo se sabe si usted califica como un contratista independiente?

Un contratista independiente se define como una persona (o entidad) que ha sido contratada para realizar un trabajo para otra entidad sin convertirse en empleado. Así que, básicamente, se reduce a un trabajo contratado en el que la entidad o individuo que te ha contratado tiene el control sobre el resultado final de su trabajo o servicios, pero no sobre cómo lo hace (cuándo y cómo decide trabajar).

Por ejemplo, supongamos que usted tiene una pequeña empresa de construcción y un colegio local le contrata para hacer una ampliación de su edificio para dar más clases. El distrito escolar controlará lo que usted construye (la ampliación con las nuevas aulas), pero usted tendrá el control sobre cómo y cuándo la construirá (las horas y los métodos de construcción de la ampliación).

Los contratistas independientes suelen denominarse trabajadores autónomos o freelance. Sin embargo, es importante tener en cuenta que la contratación independiente es sólo una de las formas en que se puede trabajar por cuenta propia.

Si bien es posible que asuma automáticamente que no es un contratista independiente porque no es un escritor freelance o un diseñador gráfico, piénselo de nuevo. Muchas profesiones comunes entran en esta definición, como los médicos y los abogados.

La forma en que su negocio esté estructurado será un factor en la forma de completar sus impuestos de contratista independiente, incluyendo los formularios que debe utilizar. Aunque no se considere una empresa en sí misma, el IRS lo clasifica como tal. Típicamente, los contratistas independientes se clasifican como una empresa unipersonal or LLC (sociedad de responsabilidad limitada).

Si usted ganó más de $400 de sus actividades de contratación independiente, tendrá que pagar impuestos.

Tal vez piense: “pero espere, ¿el umbral mínimo de imposición no es de 12.000 dólares?”. Desgraciadamente, eso sólo se aplica a los ingresos obtenidos como empleado. Sin embargo, una forma positiva de verlo es que su negocio está ganando dinero, y eso siempre es algo bueno.

Según el IRS, los contratistas independientes están obligados a presentar una declaración anual del impuesto sobre los ingresos y a realizar pagos estimados trimestrales.

Los contratistas independientes deben pagar dos impuestos principales:

A. Impuestos sobre los ingresos: Los impuestos sobre los ingresos son impuestos que se pagan sobre los ingresos obtenidos por su empresa.

B. Impuesto sobre el trabajo independiente (SE): Los contratistas independientes están obligados a pagar impuestos de autoempleo porque los impuestos del Seguro Social y Medicare no se retienen de los cheques de pago a lo largo del año.

Tendrá que pagar estos dos impuestos de contratista tanto a nivel federal como estatal, que requieren formularios y presentación por separado.

Como contratista independiente, es posible que también tenga que pagar impuestos sobre las ventas y el uso. Los impuestos sobre ventas y uso son los impuestos que los consumidores deben pagar por muchos bienes y servicios. A menudo, las empresas son responsables de cobrarlos a los clientes. Esto hace que mantener registros precisos de las transacciones comerciales sea aún más importante. Además, usted es responsable de pagarlos cuando hace compras para su negocio.

Sin embargo, puede estar de suerte. Los siguientes estados no imponen un impuesto sobre las ventas:

Si opera en un estado (o estados) que impone impuestos sobre las ventas y el uso, FinancePal puede ayudarle a asegurarse de que está cumpliendo con sus obligaciones y a evitar cualquier problema con sus impuestos. Gracias a nuestro sistema inteligente de manejo de libros en línea para pequeñas empresas, puede hacer un seguimiento de las transacciones sujetas y no sujetas a impuestos.

Si espera deber más de $1,000 en su factura de impuestos, tendrá que hacer un estimado de impuestos. Cuando se trata de hacer pagos estimados, estas son las cosas clave que debe saber:

Note: Como nadie retiene sus impuestos por usted, usted será responsable de asegurarse de tener los fondos disponibles para hacer estos pagos estimados. Esto puede ser un punto doloroso para muchos que son nuevos en la contratación independiente, así que asegúrese de prepararse con anticipación.

¿Qué son las deducciones fiscales y por qué debería preocuparse por ellas? Las deducciones fiscales son incentivos que le permiten ahorrar dinero en su factura fiscal. Las deducciones se restan de los ingresos brutos, reduciendo directamente la base gravable.

Como hemos mencionado anteriormente, se permite una deducción bastante sustancial por los impuestos de autoempleo que usted pagó. En la actualidad, puede reclamar una deducción de hasta el 50% de lo que pagó en concepto de impuestos por cuenta propia.

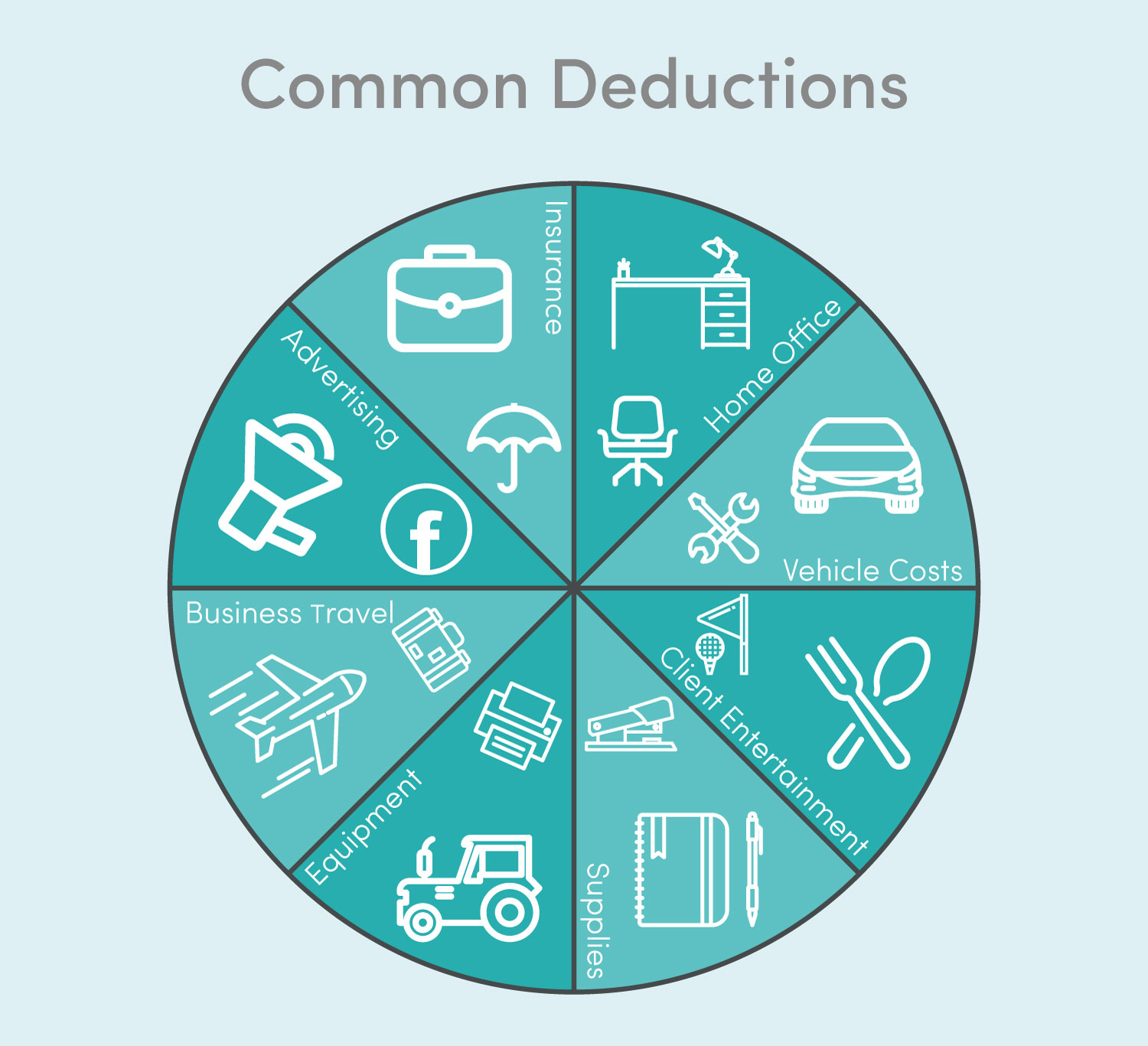

¿Se pregunta qué puede deducir como contratista independiente? Las deducciones más comunes relacionadas con los gastos utilizados por los contratistas independientes incluyen:

Aunque estos son los principales gastos empresariales de los que se aprovechan muchos contratistas independientes, hay otros a los que puede optar. Lo principal es tener en cuenta que necesitará los recibos para respaldar sus reclamaciones. Por lo tanto, asegúrese de guardar todo en un lugar seguro, ya sea una carpeta en su bandeja de entrada o en su escritorio (o incluso con archivos de la vieja escuela).

Nota: Tome en cuenta que hay una clara diferencia entre el uso comercial y el uso personal, así que asegúrese de reclamar sólo los artículos que se utilizan específicamente para su negocio.

Aunque puede ser tentador amañar un poco los números, la honestidad total es la mejor política cuando se trata de lidiar con el IRS. Si se arriesga y reclama algunas deducciones a las que podría no tener derecho, podría arrepentirse de esa decisión si deciden realizar una auditoría. Si descubren que usted ha sido deshonesto en cualquier aspecto de sus impuestos, o si cometió un error importante, podría estar enganchado a algunas sanciones graves.

Así que, vamos a ver cómo hacer exactamente la declaración de impuestos de los contratistas independientes. Estos son los pasos que deberá seguir:

Una vez que entienda los fundamentos de los impuestos de los contratistas independientes, es un proceso bastante sencillo. Sin embargo, a medida que su negocio crezca, es probable que completar sus impuestos se vuelva cada vez más complejo. En muchos casos, podría ser ventajoso trabajar con un profesional en impuestos para asegurar que se preparen correctamente y a tiempo.

Como contratista independiente, no recibirá el formulario W2. En su lugar, recibirá el formulario 1099-MISC de cada uno de los clientes con los que haya trabajado durante el año pasado. Este formulario detallará todos los ingresos que recibió mientras trabajaba para ellos a lo largo del año.

Nota: Sólo recibirá un 1099 si ha ganado más de $600 de un cliente.

Hay varios formularios que necesitará para completar sus impuestos de contratista independiente:

Además de estos formularios federales, necesitará los formularios correspondientes a sus impuestos estatales.

Puede pagar sus impuestos de contratista independiente ya sea en línea o por correo. Es importante tener en cuenta que, si usted está pagando por correo, usted todavía tiene que asegurarse de que su pago llegue antes de la fecha de vencimiento.

Para pagar sus impuestos de contratista en línea, puede usar su tarjeta de débito o crédito o hacer el pago directo usando su cuenta de cheques. El Sistema Electrónico de Pago de Impuestos Federales (EFTPS) es el método recomendado para los pagos grandes.

Para pagar por correo, puede utilizar un cheque o una orden de dinero. No puede pagar en efectivo por correo. Si quiere hacer sus pagos de impuestos de contratista en efectivo, puede hacerlo a través de un socio minorista o en una oficina del IRS.

Declarar los impuestos sobre los ingresos de los contratistas independientes puede ser difícil, especialmente la primera vez. Aquí hay algunos otros consejos para ayudar a que sea lo más fácil y libre de estrés como sea posible:

Cuando realice el proceso de declaración, asegúrese de tomarse su tiempo y comprobarlo todo dos veces. Aunque pueda parecer mucho trabajo, agradecerá haberlo hecho correctamente la primera vez.

Cuando llegue la temporada de impuestos, usted estará listo para completar sus impuestos de contratista independiente o freelance con confianza. Y, si usted no quiere hacer frente a sus impuestos por sí mismo, FinancePal también ofrece la preparación de impuestos de pequeñas empresas para quitarle esta carga. Con nuestra sofisticada tecnología en línea y nuestro equipo de expertos en finanzas, puede estar seguro de que sus impuestos de contratista independiente están en las mejores manos.

Jacob Dayan is a true Chicagoan, born and raised in the Windy City. After starting his career as a financial analyst in New York City, Jacob returned to Chicago and co-founded FinancePal in 2015. He graduated Magna Cum Laude from Mitchell Hamline School of Law, and is a licensed attorney in Illinois.

Jacob has crafted articles covering a variety of tax and finance topics, including resolution strategy, financial planning, and more. He has been featured in an array of publications, including Accounting Web, Yahoo, and Business2Community.

Nick Charveron is a licensed tax practitioner, Co-Founder & Partner of Community Tax, LLC. His Enrolled Agent designation is the highest tax credential offered by the U.S Department of Treasury, providing unrestricted practice rights before the IRS.

Leer Más

Jason Gabbard is a lawyer and the founder of JUSTLAW.

Andrew is an experienced CPA and has extensive executive leadership experience.

7 consejos y procedimientos de contabilidad para el comercio electrónico (eCommerce)

Presentación de la declaración de los impuestos de los contratistas independientes

Discussed options for my business with Brian and he was very helpful in suggesting how best to handle it.

Póngase en contacto con nosotros hoy mismo para obtener más información sobre su prueba gratuita.

Al introducir su número de teléfono y hacer clic en el botón "Obtener cotización", usted proporciona su firma electrónica y su consentimiento para que FinancePal se ponga en contacto con usted con información y ofertas en el número de teléfono proporcionado mediante un sistema automatizado, mensajes pregrabados y/o mensajes de texto. El consentimiento no es necesario como condición de compra. Pueden aplicarse tarifas de mensajes y datos.

By entering your phone number and clicking the “Get Started” button, you provide your electronic signature and consent for FinancePal to contact you with information and offers at the phone number provided using an automated system, pre-recorded messages, and/or text messages. Consent is not required as a condition of purchase. Message and data rates may apply.